Les SCPI Corum et les produits Corum L'Epargne

- mai 27, 2022

Après avoir commencé à développer son activité de gestion obligataire en 2008, la société Corum a lancé sa première SCPI (Société Civile de Placement Immobilier) il y a plus de 10 ans (2011).

Corum est l’un des rares gestionnaires immobiliers à indiquer clairement l’objectif de rentabilité visé pour chacune de ses SCPI. Si ces objectifs ne sont bien-sûr pas garantis, comme pour tout produit immobilier, jusqu’à présent Corum a toujours atteint et dépassé les cibles de rentabilité, toujours ambitieuses, fixées initialement.

Revenus complémentaires, investissements à crédit, en nue-propriété (exonéré d’IFI), préparation à la retraite ? Les SCPI Corum répondent à de nombreux objectifs. Nous allons vous présenter les principaux produits et la dernière nouveauté : un contrat d’assurance vie 100% Corum.

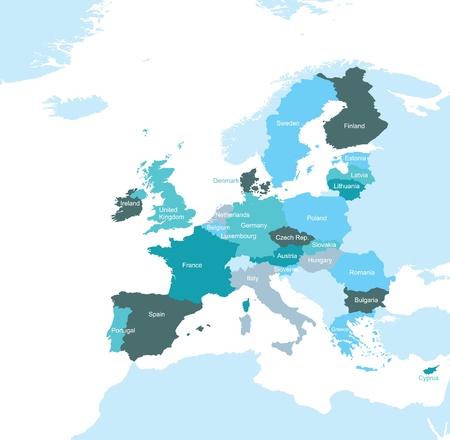

Corum XL, la plus ambitieuse des SCPI Européennes

Corum XL a été lancée il y a plus de 5 ans et compte déjà un patrimoine de plus de 1,2 Mds d’euros à fin 2021. C’est la SCPI Européenne avec l’univers d’investissement le plus large du marché : aucune contrainte typologique (la SCPI peut investir tant en bureaux, commerces, industries, logistiques ou dans tout autre secteur) et un univers géographique très vaste : tous les pays de l’Union Européenne, le Royaume-Uni et le Canada. Son objectif de rentabilité (non garanti) est à la mesure de ses ambitions : 10% de TRI annuel sur 10 ans (net des frais de souscription et de gestion). Afin d’atteindre cette cible, la SCPI a une stratégie opportuniste, à savoir que Corum n’hésite pas à investir à contre-courant de la plupart de ses concurrents, par exemple au Royaume-Uni pendant la période d’incertitude qui a fait suite au référendum du Brexit de 2016. Beaucoup d’investisseurs continentaux ont alors décidé de vendre leurs actifs en Grande-Bretagne, offrant une fenêtre d’opportunité sans précédent sur ce marché parmi les plus qualitatifs d’Europe.

La SCPI Corum XL compte aujourd’hui 57 immeubles, dans 12 pays, pour 133 locataires. Le taux d’occupation des immeubles frise les 100% (99,35%), symbole de la gestion de Corum. La durée moyenne d’engagement des locataires est de près de 6,5 ans. La rentabilité locative est proche de 6% et les premiers arbitrages du patrimoine (en vue de dégager des plus-values) pourraient s’effectuer dans les années à venir.

À lire sur le même sujet : Les SCPI Européennes

Corum Eurion, une SCPI lancée pendant le Covid, labelisée ISR en 2021

Si Corum XL est une SCPI qui vise les sommets, celle-ci n’est pas exempt de risques, dont le risque de change pour un investisseur en zone euro (les immeubles au Royaume-Uni, par exemple, générant des loyers en livre sterling). C’est pourquoi la SCPI Corum Eurion, tout en conservant l’ADN de Corum, a été lancée avec une stratégie d’investissement diversifiante. Il s’agit aussi d’une SCPI Européenne diversifiée, sans contrainte sectorielle ou typologique, mais avec un univers géographique d’investissement plus restreint : la Zone Euro. Le lancement de la SCPI a été fulgurant : plus de 300 millions de collecte en 2 ans, une rentabilité locative supérieure à 6% par an, une première revalorisation du prix de la part de 2% dès la fin de la première année.

La SCPI Corum Eurion, plus prudente par nature, vise un TRI annuel minimum (non garanti) de 4,5% sur 10 ans (net des frais de souscription et de gestion). Celle-ci a été la première SCPI à obtenir le label ISR (Investissement Socialement Responsable). L’ISR a pour objectif de concilier la performance financière et le développement durable. Ce label, créé par le Ministère de l’Economie et des Finances, est attribué aux différents types de fonds, notamment immobiliers dont la gestion intègre les enjeux environnementaux, sociaux et de gouvernance (ESG).

La SCPI compte aujourd’hui 17 immeubles, dans 7 pays, pour 35 locataires. Le taux d’occupation financier des immeubles s’établit à 99,5% pour une durée moyenne d’engagement des locataires de près de 7 ans.

Financer les parts de SCPI Corum, avec les partenaires bancaires de NT Conseil-finances

La SCPI étant un produit immobilier, l’investissement financé par un prêt bancaire permet de bénéficier de l’effet de levier du crédit (faire rembourser son achat pour partie par des tiers : les locataires).

Le cabinet travaille avec plusieurs acteurs pouvant financer les parts de SCPI Corum (entre autres) sur des durées de 15 à 25 ans. La plupart du temps, aucun apport ne vous sera demandé, ni ouverture de compte, ni domiciliation bancaire.

L’investissement à crédit présente des risques. Il est nécessaire de se faire accompagner par un professionnel. N’hésitez pas à vous faire conseiller.

Les SCPI Corum, la presse en parle

Les SCPI Corum, la Presse en parle : Revue de presse septembre et octobre 2021

Les SCPI Corum, les actualités : Les actualités de Corum L’Epargne

L’offre en assurance vie Corum Life, un contrat singulier

Corum Life est un contrat d’assurance vie en unités de compte, qui propose uniquement les parts de SCPI Corum XL, Corum Origin, Corum Eurion et les fonds obligataires de la société de Gestion Corum. Ce contrat a la caractéristique de n’avoir aucun frais de gestion ni aucun frais d’arbitrage ou autres.

Les potentiels dividendes générés par les SCPI sont capitalisés sur 100 % de la valeur de la part mensuellement et permettent de gagner en nombre de parts. Les versements initiaux, complémentaires libres et programmés sont accessibles dès 50 euros.

Le contrat d’assurance vie Corum Life a déjà été distingué à neuf reprises, dont sept fois en 2021 :

La part investie en SCPI au sein du contrat est maximum de 55%, soit un minimum de 45% en fonds obligataires Corum. Comme tous fonds financiers, ces derniers présentent des risques, dont la perte en capital et aucune garantie de performance ni de revenus. Même si les performances passées ne préjugent pas des performances futures, à noter que, depuis leur origine, les fonds obligataires Corum n’ont jamais eu de performances négatives sur une année civile. Les quatre gérants des fonds obligataires Corum (dont trois travaillent ensemble depuis plus de 15 ans) collaborent pour financer des projets d’entreprises à travers les marchés obligataires.

De risque 2 sur une échelle allant jusque 7 (7 étant le plus risqué), pour un encours de près de 750 millions d’euros à fin 2021, le principal fonds (BCO) a connu une performance de 3,86% en 2021, soit une performance positive pour la 12ème année consécutive. Le fonds a pour objectif (non garanti) de générer de la performance en investissant sur le marché européen des obligations à haut rendement, tout en minimisant le risque de perte en capital.

Découvrir les fonds obligataires de Corum

L’investissement en fonds obligataires présente des risques dont la perte en capital, et aucune garantie ni de performance, de revenus ou de liquidité. Les performances passées ne préjugent pas des performances futures.

Corum Origin, une SCPI Européenne disponible dans Corum Life

Corum Origin est la première des SCPI lancées par Corum, il y a près de 11 ans. La SCPI présente un rendement locatif annuel supérieur à 6% depuis l’origine, pour une performance moyenne annuelle globale proche de 7,5% (incluant les revalorisations de parts et plus-value de cession). Les performances passées ne préjugent toutefois pas des performances futures.

Avec plus de 2,2 Mds d’euros, il s’agit de l’une des SCPI les plus importantes en taille du marché.

Présente dans 13 pays européens, comprenant 137 immeubles, pour 292 locataires, la SCPI est particulièrement diversifiée. La durée moyenne d’engagement est de près de 7 ans, et le taux d’occupation est de plus de 96%. Avec un horizon recommandé de 10 ans, comme les autres SCPI Corum, cette SCPI affiche sa solidité et présente parmi les meilleures performances du marché sur l’ensemble de la décennie écoulée.

Depuis 2 ans, la SCPI Corum Origin n’est accessible qu’à travers l’assurance vie de Corum Life.

Avertissement

La SCPI est un placement à long terme qui comporte des risques.

Acheter des parts de SCPI est un investissement immobilier. Comme tout placement immobilier, il s’agit d’un investissement long terme dont la liquidité peut être limitée. Nous vous recommandons une durée de placement de 10 ans. Ce placement comporte des risques. Il existe tout d’abord un risque de perte en capital. De plus, les revenus ne sont pas garantis et dépendront de l’évolution du marché immobilier et du cours des devises en cas d’investissement hors zone euro. Les sociétés de gestion ne garantissent pas le rachat des parts. Comme tout placement les performances passées ne préjugent pas des performances futures.

L’investissement en SCPI Européennes et en fonds obligataires présente des risques dont la perte en capital, et aucune garantie ni de performance, de revenus ou de liquidité. Les performances passées ne préjugent pas des performances futures.

Cet article ne constitue pas un conseil en investissement. Il est nécessaire de se faire accompagner par un professionnel. N’hésitez pas à vous faire conseiller.

FAQ

Quelle SCPI Corum choisir ?

La diversification, qu’elle soit géographique, sectorielle (locataires) ou typologique (type de bien), permet une meilleure gestion des risques et de bénéficier d’un univers d’opportunités plus large. Ainsi, le cabinet recommande de diversifier ses investissements dans plusieurs pays et différents types de biens : commerces, bureaux, santé, hôtellerie et tourisme, logistique, éducation, locaux d’activité, etc.

L’idéal est donc de répartir le montant de votre investissement sur plusieurs SCPI. Point d’attention : Corum XL comprend un risque lié à la variation du cours des devises. Cette SCPI est ainsi plus risquée que ses sœurs Origin et Eurion.

L’horizon d’investissement recommandée est de 10 ans.

Quelle fiscalité pour les SCPI Corum ?

La fiscalité des SCPI dont les biens se situent en France est la même (pour un particulier) que celle d’un bien physique loué nu. Les revenus fonciers s’ajoutent aux revenus salariaux (imposition à la tranche marginale) et les prélèvements sociaux s’appliquent également.

En investissant sur une SCPI Européenne, dont les biens sont localisés en Union Européenne (hors de France), les conventions fiscales entre Etats s’appliqueront : méthode du crédit d’impôt et méthode du taux effectif. Ces dernières permettent une exonération des prélèvements sociaux et une diminution de l’imposition marginale sur le revenu associé pour les foyers les plus imposés.

Où acheter des parts de SCPI Corum ?

Les produits Corum sont distribués par plusieurs canaux. Vous pouvez nous contacter directement pour vous renseigner sur les produits Corum ou pour acheter des parts de SCPI Corum. N’hésitez pas à nous solliciter.

La « Pierre-Papier » est un support d’investissement de plus en plus populaire, que vous ayez besoin de revenus complémentaires (futurs ou immédiats) ou si vous souhaitez investir à crédit.

La Société Civile de Placement Immobilier est un produit financier. Communément appelée « Pierre-Papier », une SCPI implique un investissement dans l’immobilier locatif et génère la propriété de parts d’un portefeuille immobilier.